相続税と譲渡所得税の違いは? | 甲子園の不動産売却・買取・住宅購入はセンチュリー21グランクリエーション

相続税と譲渡所得税の違いは?

相続不動産を売却される場合、相続税を事前に納付していることがありえますが、相続した不動産を売却する際に発生する譲渡所得税まで課税されてしまうと二重課税になってしまうと感じる方もいるかも知れません。

既に相続税を支払っている方からすれば、

『 あれ?前にも相続にあたって税金を納めたような、、、 』

しかし、これについては【 相続したこと 】と【 不動産売却によって譲渡益を得たこと 】は、全く別の原因ですから、相続税と譲渡所得税は二重税にはあたりません。

相続と不動産売却は、別の話になりますので、両方とも税金を納める必要性が出てきます。

相続した不動産を売却すると税金がかかる為、どのような税金がいくらかかるのかを把握しておくことは重要です。売却時にかかる税金の負担を抑える制度も用意されています。

このコラムでは、相続した不動産売却にかかる税金や税負担を抑える方法についてご説明いたします。

【相続した実家を売却した時にかかる税金】

親から相続した実家を売却した場合、【印紙税】【譲渡所得税及び住民税】の3つの税金がかかります。

【印紙税】

不動産売買契約書作成時にかかる税金です。税額は、契約書に記載された契約金額に応じて段階的に税額が増えていく仕組みになっています。

印紙代の一覧はこちらをご確認ください

https://www.century21-gc.com/contents/sale-cost/

【譲渡所得税及び住民税】

譲渡所得税(じょうとしょとくぜい)とは、土地・建物、その他株式等・ゴルフ会員権などの資産を譲渡することによって生じる所得に対して課税される税金のことです。

特に不動産では、高額な取引となることがありますので、譲渡所得税について注意をしなければいけません。

譲渡所得税は、相続に関係なく不動産を売却した際に発生する税金なので、単に所有している不動産を売却する場合にも課税対象となります。

譲渡所得税は、必ず発生して納付が必要になるのではなく、所有した時(購入など)から売却時における利益「譲渡益」が出た場合にのみ課税される税金です。

つまり、購入時から売却時までの間に、不動産の価値が値下がりした場合には、譲渡所得税は掛かりません。

―不動産売却で得た利益は譲渡所得と呼ばれ、住民税・所得税の対象です―

まず、収入金額から取得費、譲渡費用、特別控除を控除して、課税譲渡所得(売却益)を求めます。

[ 収入金額 -(取得費+譲渡費用)― 特別控除額 = 課税譲渡所得 ]

●収入金額…売れた金額

●取得費…当時買った金額

●譲渡費用…不動産を購入、売却するために直接要した費用(仲介手数料や測量費等)

●特別控除…

1⃣自己居住用財産を譲渡した場合の3000万円特別控除(別途解説)

2⃣相続した空き家を譲渡した場合の3000万円特別控除(別途解説)

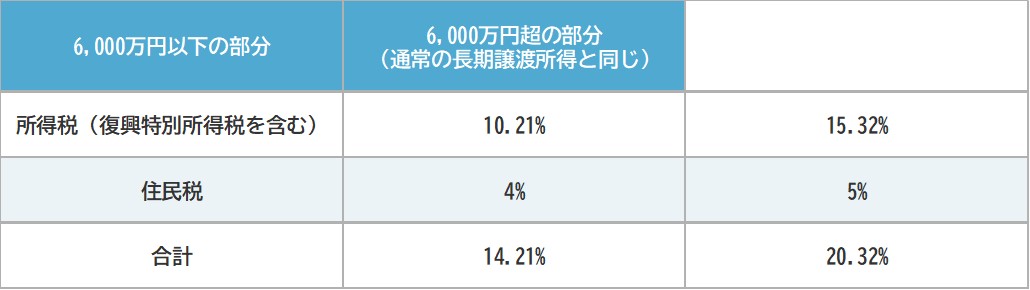

※不動産売却の譲渡所得税の税率は、売却した不動産の所有期間が5年を超えているかどうかによって変わります。

売却した不動産の所有期間が5年以内の場合は「短期譲渡所得」となり、税率は39.63%です。

所有期間が5年を超える場合は「長期譲渡所得」となり、税率は20.315%です。ともに2037年までは所得税に対して2.1%の復興特別所得税が加わります。

短期譲渡所得の税率

所得税30%+復興特別所得税0.63%+住民税9%=合計39.63%

長期譲渡所得の税率

所得税15%+復興特別所得税0.315%+住民税5%=合計20.315%

所有期間については、不動産を売却した年の1月1日時点で5年を超えているかどうかで判断します。

例えば

売却価格1,000万円、購入価格500万円、購入時の経費30万円、売却時の経費36万円、とした場合、、、(特別控除は利用できないものとします)

課税譲渡所得=譲渡価格-(取得費用+譲渡費用)-特別控除

=1,000万円-(500万円+30万円+36万円)=434万円

【所有期間5年以下の場合】

税額=434万円×39.63%=約171万円

【所有期間5年超の場合】

税額=434万円×20.315%=約88万円

※取得価格の証明ができない場合※

相続における譲渡所得税で問題となるのは、この購入時の価格証明です。通常、譲渡所得税の取得価格の証明は、買った際の売買契約書や領収書で行います。しかし、相続の場合には、この契約書や領収書が手元に無い場合が非常に多いです。親や祖父母が購入した当時の売買契約書等の所在を知っている方は稀です。もし、購入当時の契約書等が見つけれない場合には、どのように証明すればいいのでしょうか?

相続した不動産の取得価格の証明ができない場合は、取得価格を【売却した価格の5%】としてみなされます。

この【みなし取得費】は購入時の価格を証明できない場合の救済措置といえるものですが、課税額が高くなる可能性が高くなるためできるだけ関連書類を探してみてください。

【相続した実家を売却するときに使える特別控除】

1⃣ 自己居住用財産を譲渡した場合の3000万円特別控除

個人が居住用財産を売却し、一定の要件を満たした場合に、譲渡所得から最高3000万円まで控除できる制度です。

本制度の適用要件のうち最も重要な要件は、売却した不動産が「居住用不動産」の要件を満たすかどうかです。現所有者である売主が売却直前までその不動産に住んでいた場合は特に問題はありませんが、例えば、親から相続した実家で、相続人が相続後全く住んでおらず空き家状態の場合には本制度の適用はありません。

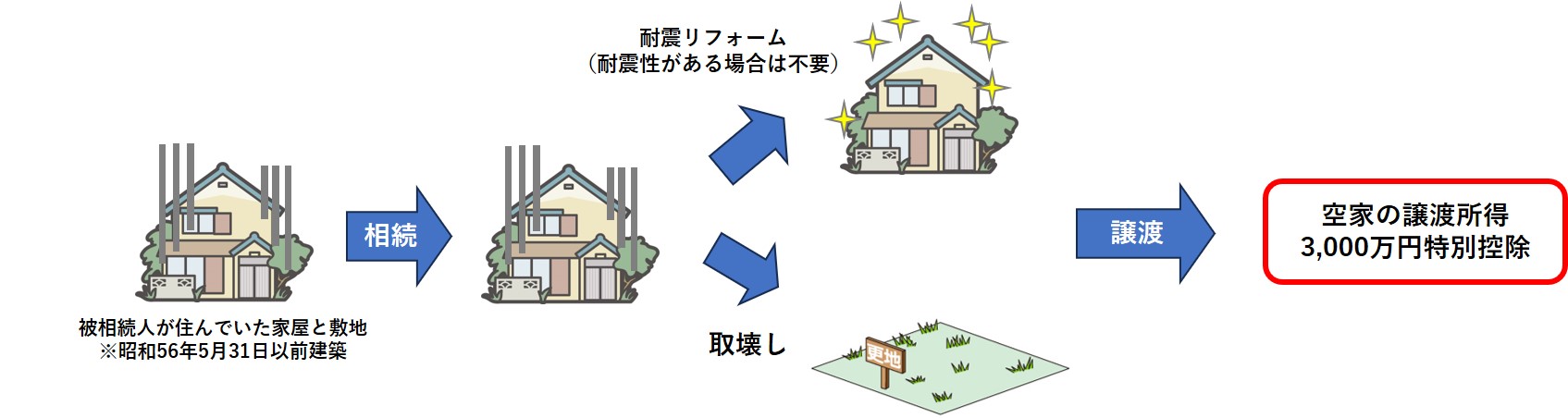

2⃣ 相続した空き家を譲渡した場合の3000万円特別控除

被相続人が1人で住んでいた建物及びその敷地を相続により取得し、その空き家を売却した場合、一定の要件を満たすときは、譲渡所得から最高3000万円まで控除できる制度です。

親から相続した実家を売却する場合、本制度の適用を受けるには、

以下1~11の要件をすべて満たす必要があります。

① 売主が、売却する建物・敷地の前所有者(被相続人)の相続人であること

② 売主が、被相続人の住んでいた建物(母屋)とその敷地の両方を相続または遺贈により取得したこと

③ 売主が、その建物・敷地の売却について過去にこの制度を適用していないこと

④ その建物が、1981年(昭和56年)5月31日以前に建築されたものであること

⑤ その建物が、区分所有建物(マンション等)でないこと

⑥ 被相続人が、相続開始の直前において、その建物に1人で住んでいたこと

※被相続人が老人ホーム等に入所していた場合には、「その入所直前において、その建物に1人で住んでいたこと」となります。例えば、誰かに貸していた場合や同居人がいた場合は要件を満たしません。

⑦ 買主が、売主の親族等でない第三者であること

⑧ その家屋・敷地の売却時期が、相続開始があった日から3年を経過する日の属する年の12月31日までの間、かつ、制度の適用期間である2023年(令和5年)12月31日までの間であること

⑨ 売却代金が1億円以下であること

⑩ 相続開始の時から売却時まで、事業の用、貸付けの用又は居住の用に供されていないこと

⑪ その建物が、売却時に耐震基準に適合していること、あるいは一定の耐震改修後の売却か、もしくは家屋を取り壊した後の売却であること。

【売却にかかる税金はいつ納めるか】

相続不動産の売却した際の納税タイミングは、印紙税については契約書作成時、譲渡所得税は売却した年の翌年の確定申告期限(3月15日)、住民税は翌年の6月以降になります。

最後に

「相続した不動産を売却したい」と相談に来られるお客様の大半が、相続税のことは意識されています。しかし、譲渡所得税のことまで考えているお客様は少ないです。

相続税よりも譲渡所得税の方が高額な税金が掛かる可能性が注意すべき税金です。

相続した不動産を売却する場合、親や祖父母の代が購入した当時の関係書類(売買契約書等)がどこにあるか分からずに高額な税金が発生するケースがあります。

このような場合に対応するために相続不動産を売却する際、又は売却を検討している場合は、譲渡所得税や相続した空き家の特別控除まで含めてご説明させていただきます。

ぜひ相続不動産のご売却はセンチュリー21グランクリエーションまでお気軽にお問合せください!

ページ作成日 2024-07-19

お客様主義でご対応いたします

ご売却について

ご売却・買取の

ご相談もお任せください。

お客様に合わせた

ご提案をいたします。